Мировой рынок продовольствия переживает период жесткой конкурентной борьбы

Согласно обновленным данным Продовольственной и сельскохозяйственной организацией Объединенных Наций (ФАО), опубликованным 05.12.2025, наблюдается устойчивое снижение мировых цен на продовольствие в целом, что в значительной степени объясняется наличием достаточного предложения.

Среднее значение Индекса продовольственных цен ФАО (ИПЦФ), который позволяет ежемесячно отслеживать колебания мировых цен на продовольственные товары, продолжило снижаться третий месяц подряд и в ноябре 2025 года составило 125,1 пункта, что на 1,5 пункта (1,2%) ниже пересмотренного октябрьского уровня, когда его значение составляло 126,6 пункта. Снижение индексов цен на молочную продукцию, мясо, сахар и растительные масла позволило компенсировать некоторый рост индекса цен на зерновые. В целом значение ИПЦФ оказалось на 2,6 пункта (2,1%) ниже показателя ноября 2024 года и все еще на 35,2 пункта (21,9%) ниже его рекордного значения, зафиксированного в марте 2022 года.

В России ситуация складывается и оценивается следующим образом. Если на начальном этапе уборки Институт конъюнктуры аграрного рынка (ИКАР) оценивал потенциальный урожай зерна в 2025-м примерно на уровне прошлого года (по данным Росстата, тогда было собрано 125,9 млн тонн), то в дальнейшем прогнозы сбора повышались. Сейчас валовой сбор оценивается в 139 млн т (без учета новых регионов). В том числе пшеницы будет собрано 88,5 млн т, ячменя — 19,2 млн тонн, кукурузы — 15,8 млн тонн.

Экспортный потенциал по пшенице в сезоне 2025/26 ИКАР оценивает в 44,1 млн тонн против 43,3 млн тонн в прошлом сельскохозяйственном году, конечные запасы — в 14,8 млн тонн, как и годом ранее. Поставки зерна в целом могут составить около 58 млн тонн. Вообще, отечественный экспорт, который влияет на общую ценовую ситуацию на внутреннем рынке, мог быть и выше. В ближайшей перспективе достижимы показатели 45 млн тонн пшеницы и 60 млн тонн зерна. Но где и как разместить урожай внутри страны и/или на экспортных площадках, как оптимизировать логистику и куда поставлять?

Для достижения планового значения целевого показателя экспорта продукции АПК к 2030 году в $55,2 млрд требуется трансформация структур поставок, продолжение политики географической и продуктовой диверсификации, закрепления наших позиций на ключевых для российских компаний рынках. Это констатировал Заместитель министра сельского хозяйства России Максим Маркович в ходе VII Стратегической сессии федерального центра «Агроэкспорт».

Текущий 2025 год продемонстрировал новые вызовы. Среди них — изменение валютных курсов, торговые войны между странами, усиление протекционизма. Все это потребовало от российских компаний гибко реагировать на меняющиеся условия, увеличивать эффективность бизнес-процессов и конкурентоспособность своей продукции. По большинству позиций происходит уверенный рост в денежном выражении. На конец ноября, экспорт продукции пищевой и перерабатывающей промышленности увеличился на 8% по сравнению с аналогичным периодом 2024-го года, мясной и молочной продукции — на 24%, масложировой — на 3%, рыбы и морепродуктов — на 17%.

Среднее значение Индекса цен на растительные масла ФАО в ноябре опустилось на 4,4 пункта (2,6%) по сравнению с октябрьским уровнем до минимального значения за последние пять месяцев и составило 165,0 пункта. Оно было обусловлено удешевлением пальмового, рапсового и подсолнечного масел, которое с лихвой компенсировало незначительное повышение котировок соевого масла. В ноябре мировые цены на пальмовое масло снизились, что привело к его удешевлению по сравнению с конкурирующими видами масел, главным образом вследствие более высокого, чем ожидалось, объема производства в Малайзии.

В то же время, после нескольких месяцев непрерывного роста, цены на рапсовое масло снизились на фоне благоприятного прогноза мирового производства, а также сократились котировки подсолнечного масла вследствие сезонного увеличения поставок из Черноморского региона.

Мировые цены на соевое масло оставались на стабильном уровне и несколько выросли, главным образом под влиянием устойчивого спроса со стороны производителей биодизельного топлива, особенно в Бразилии. Снижению цен на растительные масла также способствовало падение цен на сырую нефть.

Среднее значение Индекса цен на мясо ФАО в ноябре составило 124,6 пункта, что на 1,0 пункта (0,8%) ниже пересмотренного октябрьского показателя, но все еще на 5,8 пункта (4,9%) выше показателя за аналогичный период прошлого года. Сокращение значения по-прежнему обусловлено снижением цен на свинину и мясо птицы на фоне в целом стабильных котировок говядины и роста цен на баранину.

Котировки мяса птицы упали, так как бразильские экспортные цены снизились на фоне значительных объемов экспортного предложения и обострившейся конкуренции на мировых рынках. Дополнительное понижательное давление на цены оказала возобновившаяся борьба за рынки сбыта после того, как ряд крупнейших стран-импортеров снял ограничения на ввоз, введенные из-за вспышки высокопатогенного гриппа птиц, включая Китай, который отменил их в начале ноября.

Цены на свинину также снизились, в основном из-за сокращения котировок в ЕС на фоне высокого предложения и вялого спроса, особенно со стороны Китая после введения импортных пошлин в начале сентября. В то же время отмена импортных пошлин на говядину США сдерживала рост цен, особенно на австралийскую продукцию. Крупные страны-экспортеры стремились сохранить свою конкурентоспособность, в результате чего мировые цены на говядину сохранялись в основном на стабильном уровне. Цены на баранину, напротив, выросли, чему способствовал высокий импортный спрос на мировых рынках.

Австралия побила рекорд по объему экспорта говядины. С начала года он достиг 1,4 млн тонн. По итогам – превысит 1,5 млн тонн. Увеличивающийся спрос на австралийское красное мясо корреспондируется с устойчивым расширением внутренних производственных мощностей отрасли.

«Мировой спрос на говядину стремительно растет, и Австралия идеально подготовлена к тому, чтобы удовлетворить этот спрос до 2026 года благодаря рекордным объемам производства и репутации страны, отличающейся честностью и качеством», - заявил генеральный менеджер Meat and Livestock Australia (MLA) Эндрю Кокс.

Международные маркетинговые программы MLA продолжают способствовать повышению осведомленности и предпочтения австралийского красного мяса на основных рынках, включая США, Китай, Японию и Корею.

В ноябре среднее значение Индекса цен на молочную продукцию ФАО составило 137,5 пункта, что на 4,4 пункта (3,1%) ниже октябрьского уровня и на 2,4 пункта (1,7%) ниже показателя прошлого года. Падение мировых цен на молочную продукцию продолжалось пятый месяц подряд: было зафиксировано снижение цен на все основные ее виды.

Дальнейшему ослаблению цен способствовал рост производства молока и значительные объемы экспортного предложения в ключевых регионах-производителях ввиду накопления крупных запасов сливочного масла и сухого обезжиренного молока в ЕС, а также сезонного увеличения объемов производства в Новой Зеландии.

Ослабление импортного спроса на сухое молоко в некоторых районах Азии также сказалось на ценах. Значительнее всего снизились цены на сливочное масло и сухое цельное молоко, что обусловлено увеличением экспортных поставок и обострением конкуренции, в то время как цены на сухое обезжиренное молоко снизились лишь незначительно на фоне обильного предложения и ограниченного покупательского спроса.

Цены на сыр продемонстрировали минимальное снижение. На фоне достаточного предложения в ЕС и в Океании, наблюдался устойчивый спрос на азиатском и ближневосточном рынках. Значение индекса цен на сыр по-прежнему почти на 10% превышало уровень прошлого года.

В ноябре среднее значение Индекса цен на сахар ФАО составило 88,6 пункта, что на 5,5 пункта (5,9%) ниже октябрьского уровня и на целых 37,9 пункта (29,9%) ниже соответствующего уровня прошлого года. Его значение снижается третий месяц подряд и второй месяц подряд и находится на минимальном уровне с декабря 2020 года.

В ключевых районах выращивания сахарного тростника на юге Бразилии объемы производства сахара сохранялись на высоком уровне, несмотря на сезонное замедление темпов переработки сахарного тростника и уменьшение его использования для производства сахара. Удачное начало сезона сбора урожая сахарного тростника 2025-2026 годов в Индии и благоприятные виды на урожай в Таиланде усилили ожидания обильного мирового предложения сахара и оказали дополнительное понижательное давление на цены.

Обратимся к России. Летом этого года правительство временно обнуляло действие экспортных пошлин на подсолнечное масло и шрот, что в трудный момент поддержало отрасль. Однако, по нашему мнению, в текущем сельскохозяйственном сезоне надо продолжить оптимизацию этого механизма, учитывая маржинальность и эффективность работы отрасли.

Переработчики и растениеводы должны четко знать среднесрочные контрольные цифры и, исходя из них, планировать производство. Только так отрасль сможет переработать все производимое масличное сырье. Реализовать имеющийся экспортный потенциал реально, но в этом нужна помощь государства.

Экспорт масложировой продукции в 2025 году увеличился на 3% в денежном выражении. Главный драйвер роста — рапсовое масло (плюс 42%).

Ключевой вызов этого и следующего сезонов - снижение маржинальности экспорта из-за крепкого курса рубля. Особенно остро на себе переработчики ощутили это в феврале 2025-го, когда переработка подсолнечника показывала убыточность за минус 20%. «Это первый раз за всю историю, когда нам пришлось корректировать объемы переработки, и, конечно, мы бы очень не хотели повторения этой истории», — сказал руководитель Масложирового союза Михаил Мальцева. Отрасль отправляет на экспорт две трети продукции. Некоторые заводы были полностью ориентированы на него. Однако осенью прошлого года ситуация поменялась, и поставки на внутренний рынок до сих пор опережают зарубежные по рентабельности. Основным фактором сокращения поставок называют не мировые цены, а механизм плавающей пошлины, размер которой увеличивается пропорционально росту цен за предыдущий месяц.

В январе-октябре Россия экспортировала 5,2 млн тонн растительных масел (в совокупности), что на 21% меньше, чем годом ранее. В стоимостном выражении объем поставок достиг $5,9 млрд, прибавив 5% год к году. Снижение объемов вызвано в первую очередь падением экспорта подсолнечного масла. Оно превалирует в структуре отгрузок с долей в 65%. В натуральном выражении его вывоз сократился на 29% год к году (до 3,45 млн тонн), в стоимостном — до $4,0 млрд. Ранее Масложировой союз оценивал экспортный потенциал подсолнечного масла в этом сезоне в 5,2 млн тонн.

Период роста экспортных цен на российское подсолнечное масло завершился. В 2025 году среднее значение выросло на 9,5% (по сравнению с 40% годом ранее). Экспортный индекс подсолнечного масла в начале декабря составил $1,24 тыс. за тонну. В первой половине 2026 года цены на масло могут упасть на 5-10%, считают эксперты отрасли. Это продиктовано растущим предложением и ограниченным спросом. Ключевые мировые импортеры сократили объем закупок, частично переориентировавшись на пальмовое и соевое масло. Так что цикл роста мировых цен на подсолнечное масло сменился снижением.

Крупнейшие импортеры — Индия, Турция, Иран и Китай сейчас сокращают закупки, накопив значительные запасы подсолнечного масла. Снижение спроса прослеживается в контексте роста предложения: в России в этом году был собран большой урожай подсолнечника, а страна остается крупнейшим в мире поставщиком. Уменьшение зарубежных поставок создает риски для агробизнеса отечественных производителей масла и сырья для его изготовления.

Индексы цен на продовольствие всегда коррелируют с индексами мировых цен на нефть, бензин и дизельное топливо, а так же с ценами на минеральные удобрения. Центр ценовых индексов и аналитики BOFIT фиксируют давление на экспортные цены российской нефти одновременно со стороны мирового рынка и санкционных режимов. Укрепление рубля же снижает рублевую выручку экспортеров, а санкции вынуждают их продавать больше валюты в России, что только дополнительно способствует укреплению национальной валюты.

Падение цен на нефть и удобрения, санкции и рост мировых запасов зерна и иной сельскохозяйственной продукции дают все более тревожные сигналы для российского экспорта.

Руководитель федерального центра «Агроэкспорта» Илья Ильюшин в ходе своего доклада на VII Стратегической сессии сообщил, что ключевым направлением для отгрузок продовольствия остается Китай. Так, в 2025 году относительно прошлого года, поставки мороженой рыбы в республику выросли на 42%, рапсового масла — на 40%, гороха — на 91%, масличного льна — на 55%, рапсового жмыха и шрота — в 2,7 раза, ракообразных — на 8%.

Отгрузки подсолнечного масла в Турцию увеличились на 55%, отрубей - на 31%. Экспорт подсолнечного масла в Беларусь также показывает рост в 3,2 раза, свинины - на 77%. Кроме того, «Агроэкспорт» отмечает рост отгрузок сахара в Узбекистан (плюс 37%), пшеницы — в Ирак (в 11 раз), Израиль (плюс 72%) и Судан (рост в 2 раза). Экспорт ракообразных и рыбного филе в Южную Корею вырос на 13% и 76%, соответственно.

К 2030 году, по прогнозам, экспорт аграрной продукции Россией в Африку году может превысить $7,5 млрд. Основу поставок будут по-прежнему составлять зерновые, также значительным потенциалом обладают растительные масла, мясная и молочная продукция, рыба, готовые продукты питания.

Российский аграрный экспорт в страны Африки стабильно растет. За последние пять лет он увеличился более чем в два раза. В 2024 году достиг почти $7 млрд. Поставки животноводческой продукции увеличились почти в три раза в физическом выражении и более чем в четыре раза в стоимостном выражении - до 23 тыс. тонн на сумму $32 млн.

Товарооборот продукции АПК между Россией и Индией в 2024 году составил $3,5 млрд - в 1,6 раза больше, чем в 2023-м. Российский агроэкспорт достиг $2,6 млрд, увеличившись в два раза относительно предыдущего года. В структуре поставок преобладала масложировая продукция, которой было поставлено почти на $2,17 млрд. На втором месте - зернобобовые культуры, их поставки составили $406,9 млн. Индия в 2024 году отгрузила на российский рынок сельскохозяйственных товаров на $805,2 млн против $800,9 млн в 2023 году. Основной товарной позицией были ракообразные (15,4%). В топ-3 также вошли чай (9,4%) и непищевые экстракты, природные смолы (9,2%).

Экспорт зерновой продукции из России в Китай на начало декабря 2025 года составил 4,8 млн тонн, что на 20% больше, чем годом ранее (4 млн тонн), сообщила пресс-служба Россельхознадзора. Для поставок в Китай открыты 24 вида зерновой продукции. В 2025 году между Россельхознадзором и Главным таможенным управлением Китая были подписаны четыре протокола, разрешающие отгрузки в КНР манной крупы, ржаной муки, пшеничных отрубей и маша (бобов мунг).

В 2024 году Китай, по данным Главного таможенного управления КНР, импортировал из России 345,8 тыс. тонн пшеницы - в 2,5 раза больше, чем в 2023 году. Всего в 2024 году Китай закупил в мире 11,0 млн тонн пшеницы, в том числе чуть более 3,3 млн тонн – в Австралии, свыше 2,5 млн тонн – в Канаде, около 2,3 млн тонн – во Франции, 1,9 млн тонн – в США и около 0,6 млн тонн – в Казахстане.

При этом ввоз из РФ в январе-сентябре 2025 года, как сообщается в очередном исследовании рынка пшеницы от АБ-Центр, снизился более чем в 16 раз и составил 17,7 тыс. тонн. В том числе в сентябре 2025 года Россия поставила в Китай 5,5 тыс. тонн пшеницы (1,4% от общего китайского импорта за этот месяц).

В сентябре 2025 года российская пшеница была самой дешевой среди продукции всех стран поставщиков данного вида зерна в Китай. Средняя стоимость ввоза российской пшеницы в Китай в сентябре, с учетом доставки, по расчетам АБ-Центр, основанным на данных ГТУ КНР, находилась на отметках в $237,0 за 1 тонну (19 665 рублей/тонна). За год она снизилась на 4,2% (в рублевом выражении – на 12,9%).

Между тем, объем торговли товарами между Россией и Китаем в январе - ноябре 2025 года сократился в долларовом выражении на 8,7% по сравнению с аналогичным периодом прошлого года и составил $203,675 млрд. Об этом со ссылкой на данные Главного таможенного управления КНР сообщается в Telegram-канале торгового представительства РФ в Китае.

По данным Национального бюро статистики Китая, в 2025 году в КНР собрали рекордный урожай зерновых – 714,88 млн тонн. Урожай зерна вырос на 1,2% по сравнению с прошлым годом.

Сбор зерна в стране второй год подряд превышает 700 млн тонн. До этого 9 лет подряд ежегодный объем производства зерновых не превышал 650 млн тонн.

Власти подчеркивают, что эффект достигнут за счёт увеличения, как посевных площадей, так и урожайности с единицы площади. В 2025 году посевные площади под зерновыми культурами в стране увеличились шестой год подряд и превысили 119 млн га, а урожайность с единицы площади выросла на 1,1 % по сравнению с прошлым годом.

Урожай риса в этом году увеличился на 0,7% и составил 209 млн тонн. Пшеницы было собрано 140,1 млн тонн, что примерно соответствует прошлогоднему объему. Производство кукурузы достигло рекорда в 301,2 млн тонн, что на 2,1% больше показателя 2024 года.

Представитель Национального бюро статистики Вэй Фэнхуа объяснил стабильный рост посевных площадей комплексными мерами, принятыми в стране, которые включают в себя повышение плодородия пахотных земель, оптимизацию структуры посевов и содействие рекультивации заброшенных сельскохозяйственных угодий. Он заявил, что это закладывает прочную основу для ускорения темпов модернизации сельского хозяйства и сельских районов, а также для всестороннего возрождения сельских территорий. Рекордное достижение является мощной поддержкой для укрепления темпов восстановления экономики Китая и содействия качественному развитию, а также вносит позитивный вклад в стабилизацию международного зернового рынка и обеспечение глобальной продовольственной безопасности.

Газета China Morning Post 12 декабря текущего года написала о намерении Китая кратно сократить свою зависимость от импорта сои. Согласно исследованию инвестиционного банка Goldman Sachs (GS), Китай находится на пути к сокращению зависимости по соевым бобам. План – за 10 лет снизить ее с 90% сейчас до, менее чем, 30%. Ключевая мотивация – защитить продовольственное снабжение от новых торговых потрясений.

Стратегия управления внутренним спросом на сою – важнейший источник сырья для производства растительного масла и кормов для животных – уже позволили КНР за 2021-2024 годы сократить ее потребление на 15 млн тонн в год, говорится в аналитической записке банка, опубликованной во вторник.

Эта инициатива начала реализовываться во время первой торговой войны между США и Китаем в первый срок Дональда Трампа. «Она сыграла первостепенную роль в смягчении барьеров и неопределенности» в торговле страны с США и Южной Америкой, пишут аналитики GS. Укрепление внутреннего спроса способствует созданию большого национального рынка в целях противостояния внешним вызовам.

Также для сдерживания экспортного спроса Китай снизил содержание сои в кормах для животных, повысил конверсию кормов и оптимизировал состав белковых смесей.

«Соя представляет собой важнейший элемент продовольственной безопасности Китая, где сочетаются низкая самообеспеченность, риски для поставок, связанные с нестабильностью торговли, и высокая концентрация предложения [в первую очередь со стороны США – Д.Х.]», — считают аналитики GS.

Китай ежегодно импортирует более 100 млн тонн соевых бобов, что составляет приблизительно 60% мировой торговли ими. Он долгое время являлся главным покупателем сои у США. Ранее Белый дом заявил, что Китай согласился закупить 12 млн тонн сои в этом году и покупать по 25 млн тонн ежегодно в течение следующих трех лет в рамках торгового перемирия, достигнутого лидерами двух стран.

Напомню, что в России фактический паритет экспорта и импорта продукции АПК был достигнут в 2020 году. Со следующего года до 2024-го страна стала нетто-экспортером с максимальной дельтой в $7,9 млрд, отмеченной в 2023 году (таблица 1). Стоит напомнить, что в период с 2011 по 2014 год в среднем ежегодный импорт достиг величины $41,6 млрд, а экспорт - $16,4 млрд.

Таблица 1. Внешняя торговля России. Экспорт и импорт. Продовольственные товары и сельскохозяйственное сырье (кроме текстильного), долл. США (в фактически действующих ценах, по данным Росстата и по данным ФТС России, размещенным на официальном сайте ФТС России)

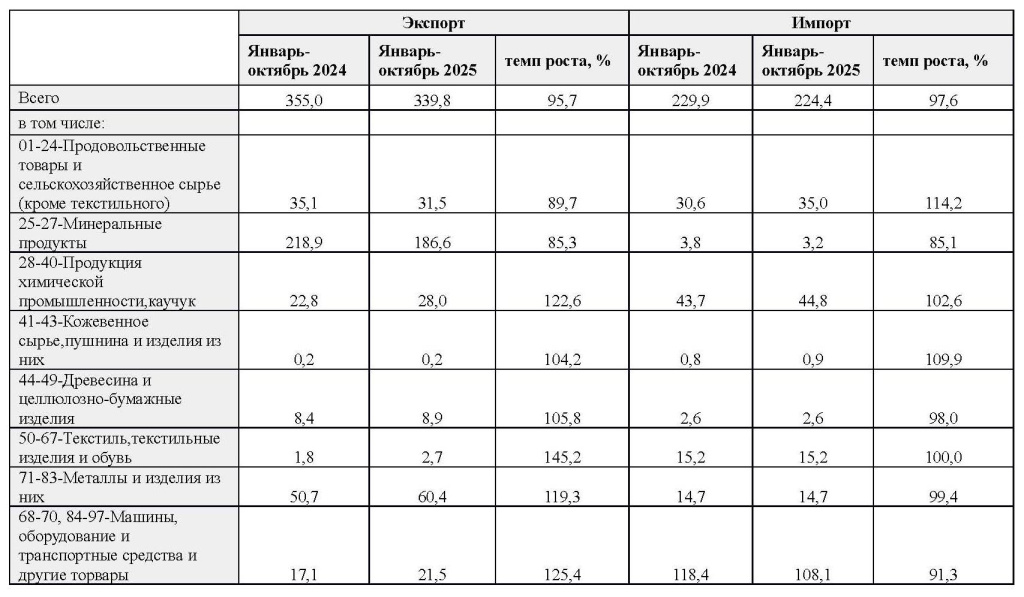

По итогам 2025 года, весьма вероятно, страна опять вернется к превышению импорта аграрной продукции над экспортом в стоимостном выражении. Итоги внешней торговли со всеми странами за 10 месяцев текущего года подвела ФТС (таблица 2). Важно не допустить дальнейшее развитие тенденции по снижению российского продовольственного экспорта в стоимостном выражении на фоне увеличения физической массы вывозимой продукции, достигшей в 2024 году 109 млн тонн со средней ценой 1-й тонны всего $390.

Таблица 2. Экспорт и импорт товаров Российской Федерации, млрд. долл. США (По данным ФТС России, размещенным на официальном сайте ФТС России)

В Указе Президента РФ от 07.05.2024 № 309 «О национальных целях развития Российской Федерации на период до 2030 года и на перспективу до 2036 года» предписано установить следующие целевые показатели и задачи, выполнение которых характеризует достижение национальной цели «Устойчивая и динамичная экономика». В том числе, увеличение к 2030 году объема производства продукции агропромышленного комплекса не менее чем на 25% по сравнению с уровнем 2021 года; увеличение к 2030 году экспорта продукции АПК не менее чем в полтора раза по сравнению с уровнем 2021 года. Таким образом, темпы роста экспорта должны в 2 раза превышать темпы роста производства.

Указ Президента РФ от 10.03.2025 № 141 «О внесении изменений в Доктрину продовольственной безопасности Российской Федерации, утвержденную Указом Президента Российской Федерации от 21 января 2020 г. № 20» предусматривает поддержание стабильности мировых продовольственных рынков на многосторонней и двусторонней основе, в первую очередь путем сотрудничества с государствами, проводящими конструктивную политику в отношении РФ.

В области внешнеэкономической политики требуется обеспечить достижение Повестки дня в области устойчивого развития на период до 2030 года, принятой Генеральной Ассамблеей ООН 25.09.2015. Стратегическое направление - наращивание производства сельскохозяйственной продукции, сырья и продовольствия, соответствующих установленным экологическим, санитарно-эпидемиологическим, ветеринарным и иным требованиям, для преодоления отрицательного сальдо внешней торговли и формирования экспортного потенциала.

Д.М. Хомяков, профессор кафедры общего земледелия и агроэкологии факультета почвоведения МГУ имени М.В. Ломоносова